“错位”带来异动——11月经济数据前瞻

来源于:英为-推荐

发布日期:2024-12-04 09:11:12

预计11

月份CPI

同比或小幅降至0.2%

,CPI

环比约-0.5%

。食品方面,蔬菜和猪肉价格跌幅较大。随着秋冬蔬菜大量上市叠加前期价格处于高位,蔬菜均价下跌12.5%;供给放量,腌腊需求偏弱,猪肉均价下跌3.7%;季节性因素影响,鸡蛋均价下跌1.7%,水果均价下跌1.3%。

能源方面,国际油价调整,成品油零售价小幅下跌1.1%。

核心价格方面,“受国庆假期效应消退等因素影响,与居民出行消费相关的零售、住宿、餐饮等行业商务活动指数不同程度回落”,参考季节性因素,预计核心CPI环比约-0.1%。

预计11

月份PPI

同比从-2.9%

小幅收窄至-2.8%

左右,PPI

环比约-0.2%

。11月份PMI主要原材料购进价格指数和出厂价格指数分别为49.8%和47.7%,分别较上月回落3.6和2.2个百分点,再度同步跌入荣枯线以下,上下游价格联动下跌,“供大于求的总量失衡问题仍在发展”。高频层面,以均价来看,除水泥价格上涨4.1%之外,其余普跌,螺纹钢价下跌2.9%,铁矿石价下跌1.6%,铜价和铝价分别下跌1.7%和2.1%,布油价格下跌1.6%,动力煤价格下跌1.9%。生产资料价格指数月均值环比下跌0.1%,与上月持平。

对于工增而言,高频数据指向生产仍偏强。1

)PMI生产指数,11月生产指数为52.4%,比上月上升0.4个百分点。2)货运数据。11月四周,高速公路货车通行量增速为0.2%,好于10月的-1.6%。港口货物吞吐量四周合计增速为4.3%,好于10月的2.7%。铁路货运量四周合计增速为5.6%,好于10月的3.7%。3)行业生产数据。粗钢,根据中钢协的数据,11月中上旬粗钢产量同比为5.2%,好于10月的3.0%。家电,根据产业在线数据,11月空冰洗排产同比增速为20.7%,好于10月的13.4%。汽车,根据乘联会数据,11月前24天,批发增速为34.1%,好于10月全月的15.6%。

预计11

月以美元计价的出口同比为8.5%

,进口为-1%

。

出口方面,“抢出口”或支撑量表现偏强,价的因素或仍承压。虽然外需整体或仍延续偏弱(11月海外主要经济体(美国、欧元区、英国、日本、印度)制造业PMI加权平均约为48.4%,前值48.4%),但部分企业或已开启“抢出口”,有望支撑出口偏强。证据之一是11月中国制造业PMI新出口订单升至48.1%,前值47.3%,环比上涨0.8个点,超过2014年以来同期环比涨幅均值(0.2个点)。证据之二是11月中国监测港口集装箱吞吐量环比上涨3.7%,10月环比约为-2.8%,9月为-1.7%。证据之三是11月上海出口集装箱运价综合指数均值环比上涨7.3%,前值-13.6%,远高于2014年以来同期环比涨幅均值约为2%。此外,结合韩国出口数据来看,制裁风险可能较高的电子链条(如半导体)或是“抢出口”热门品类。11月,韩国出口环比-2%,低于2018年以来同期均值(0.9%),但是其半导体出口环比达-0.7%,则高于历史同期均值-1.5%。价格方面或仍承压。依据是11月制造业PMI出厂价格指数下滑至47.7%,前值49.9%。

进口方面,“抢出口”或有一定带动效应,叠加基数走低,或推动进口增速回升。跟踪指标指向进口增速或有所回升。一是11

月PMI

进口指数回升至47.3%

,前值47%

。二是11

月中国进口干散货综合指数月均值环比-1.8%

,前值-10.9%

,远高于过去十年同期均值-8.6%

。

预计1-11

月固投增速为3.3%

。其中,1-11月房地产投资增速降至-10.4%,制造业投资累计增速降至9.2%。基建(不含电力)累计增速降至4.1%。

本月关注两个变化。一是建筑业

PMI

再次走弱,尤其是建筑业PMI从业人员指数出现明显回落(以往11月一般会有所上行),或显示建筑施工情况未能延续10月上行的态势。

二是制造业负债端增速出现明显回落,7月同比为5.6%,到10月,同比降至4.6%。或表明制造业资产负债表扩张幅度在收窄,投资增速或在回落。

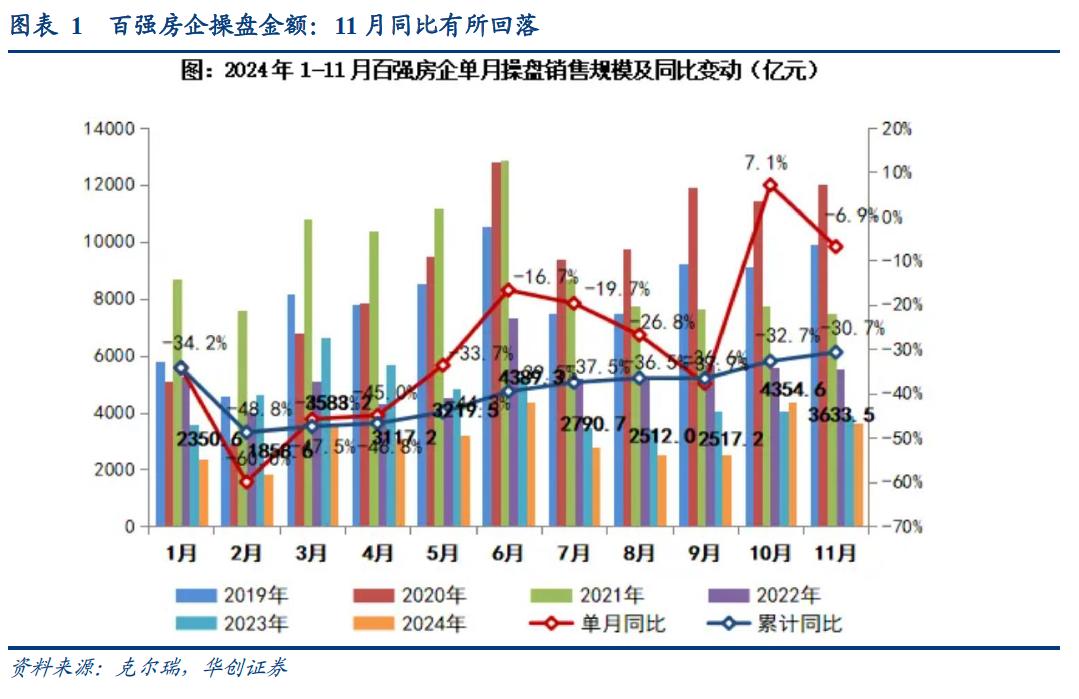

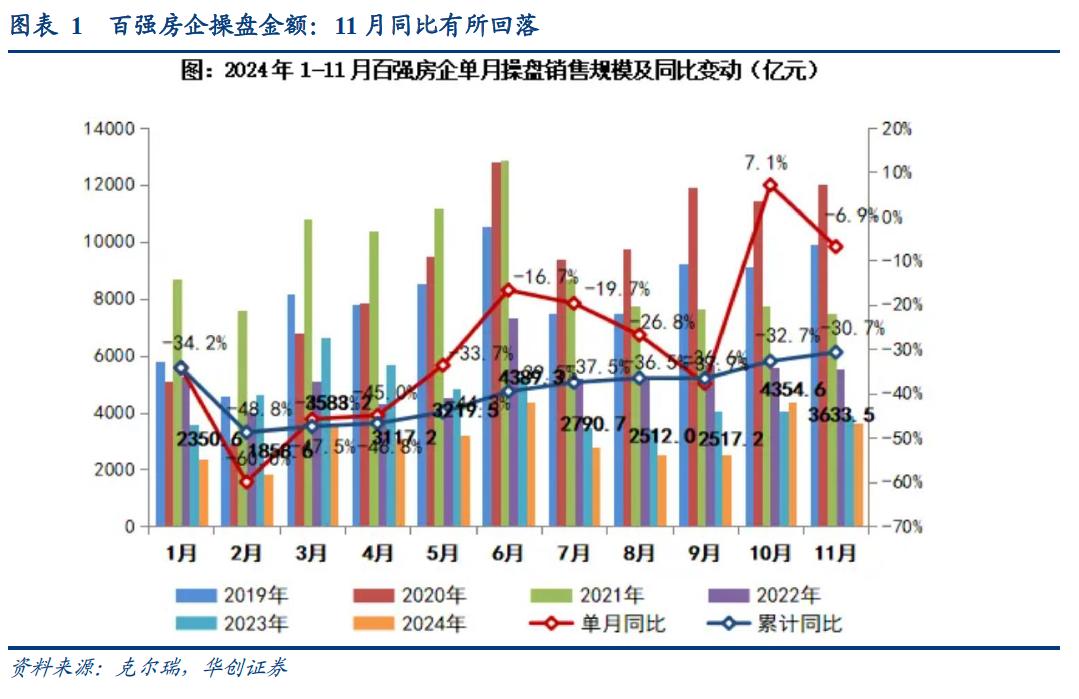

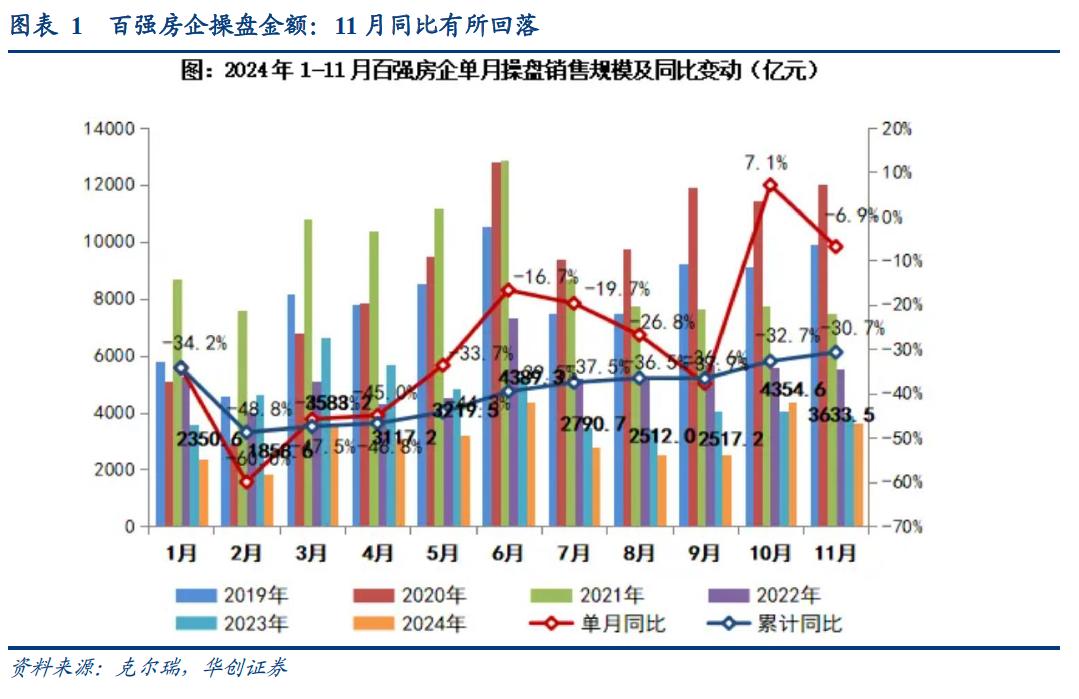

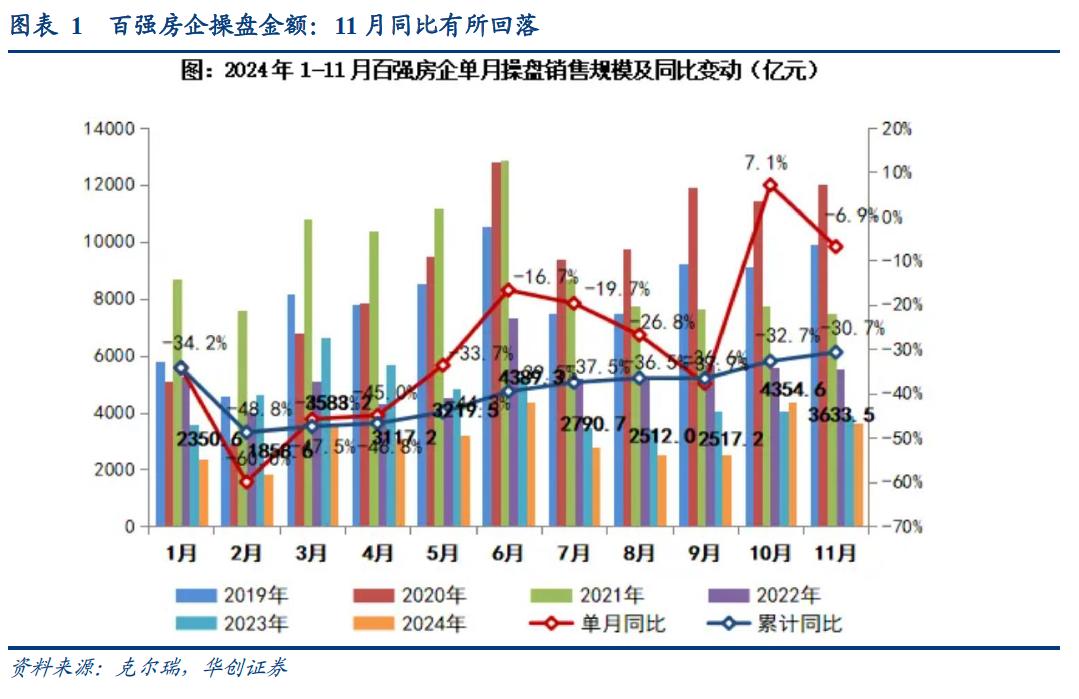

从高频数据来看,本月地产销售数据出现分歧。一方面,据克尔瑞统计,“企业层面,11月TOP100房企实现销售操盘金额3633.5亿元,环比降低16.6%,较9月仍增长44.3%;同比降低6.9%。”此前10月为7.1%。即,百强房企11月销售同比增速大幅弱于10月。

另一方面,据

Wind

统计,11

月30

大中城市地产销售面积同比增速为19.8%

,10

月同比为-3.79%

。

两个数据分歧较大,从数据来源来看,克尔瑞数据或主要来自房企的签约数据,而Wind

数据来自住建部门的网签数据,考虑到住建部门的网签数据要滞后于房企的签约数据,这意味着11

月30

大中城市的数据或部分来自10

月成交的滞后影响。因而,我们判断11

月全国的地产销售同比(房企签约数据)可能小幅弱于10

月。

预计11

月社零增速在4.1%

左右。其中餐饮增速为2.8%,网购增速为6.1%,汽车类零售额增速为7.5%,石油及制品增速为-6.0%。线下零售(不含汽车、石油)增速为3.0%。

1

)石油及制品:11月或继续受油价拖累,根据统计局数据,11月前20天汽油(92#)均价同比为-10.6%,前值为-12.9%。预计石油及制品类11月增速为-6.0%。

2

)餐饮:增速或回落。一方面,PMI数据显示,“与居民出行消费相关的零售、住宿、餐饮等行业商务活动指数不同程度回落。”另一方面,规上工业企业利润增速偏低,可能会继续压降销售费用。

3

)网购:受双十一促销活动提前影响(快递高峰出现在10

月),11

月网购增速或将回落。观察邮政数据,据邮政局,“11月11日,全国邮政快递企业共处理快递包裹7.01亿件,同比增长9.7%。10月22日快递业务量达7.29亿件,刷新单日业务量纪录。”作为对比,2023年数据显示,“‘双11’业务旺季呈现出两个高峰的特点,分别出现在11月1日和11月11日。“双11”期间(11月1日-16日),全国邮政、快递企业累计揽收快递包裹约77.67亿件,同比增长25.7%”。

4

)汽车:同比或继续上行。据乘联会《【预测】11月狭义乘用车零售预计240.0万辆,新能源预计128.0万辆》,“10月狭义乘用车零售226.1万辆,同比11.3%。初步推算本月狭义乘用车零售总市场规模约为240.0万辆左右,同比去年增长15.4%,环比上月增长6.1%。”

(七)金融:

债务置换周期下,政府债偏强,企业贷款偏弱

首先在预测金融数据之前我们先强调一下,因为当下处于密集的政府化债周期,因此我们预期未来一段时间,企业贷款净增长数据可能表现偏弱,因为到期的企业贷款存在被特殊再融资债券置换的可能,未来或是政府债同比明显增加,企业贷款同比边际回落的状态。11

月新增社融预计3

万亿,较去年同期多增7300

亿。社融存量增速预计在7.9%

左右。11

月M2

同比预计7.0%

左右;M1

同比预计-6.1%

左右。

贷款层面,11

月针对实体的贷款预计新增8600

亿,新增量较2023

年同期同比少增约2500

亿。企业中长期贷款新增2500

亿,偏弱的建筑业PMI

或对应当下企业中长期贷款仍弱;企业短期贷款和票据融资预计同比少增1500

亿。房地产市场好转的背景下,居民贷款预计增长3900

亿,同比去年多1000

亿。

债券层面,11

月政府债+

企业债发行2.1

万亿。根据wind

数据推断,11

月政府债券净融资额同比去年同期多增7300

亿;企业债券净融资额同比去年同期多增2200

亿。非标融资(未贴现银行承兑汇票,信托贷款,委托贷款)11

月约与去年持平。其他融资(外币贷款,股票融资,存款类金融机构资产支持证券,贷款核销等),我们预计11

月同比去年多增300

亿。

点击此处了解InvestingPro科技巨头AI选股策略,AI智能选股助你飞

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险

自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信

息并未经过本网站证实。